1 煤電“重啟”,意味著綠電“將死”嗎?

2021、2022年連續兩年夏季的極端高溫少雨氣候,暴露了國內電力供給偏緊 的現狀;而以煤電為主的火電,在保供過程中起到了關鍵性作用。兩次全國性大范 圍的“有序用電”之后,政策對于煤電的態度也發生了較大的轉變,呼吁“重啟” 之聲不絕于耳。與此同時,以風電、光伏為代表的綠電,在保供期間的缺位,導致 對其發展前景的預期由樂觀轉向悲觀。但煤電“重啟”,是否意味著綠電“將死”? 兩者在未來新型電力系統、乃至中國能源供給結構中的角色定位到底如何?

1.1 煤電:先“立”后“破”,加速轉型

1.1.1 “立”足基本國情:煤炭是中國一次能源的核心,火電是電力

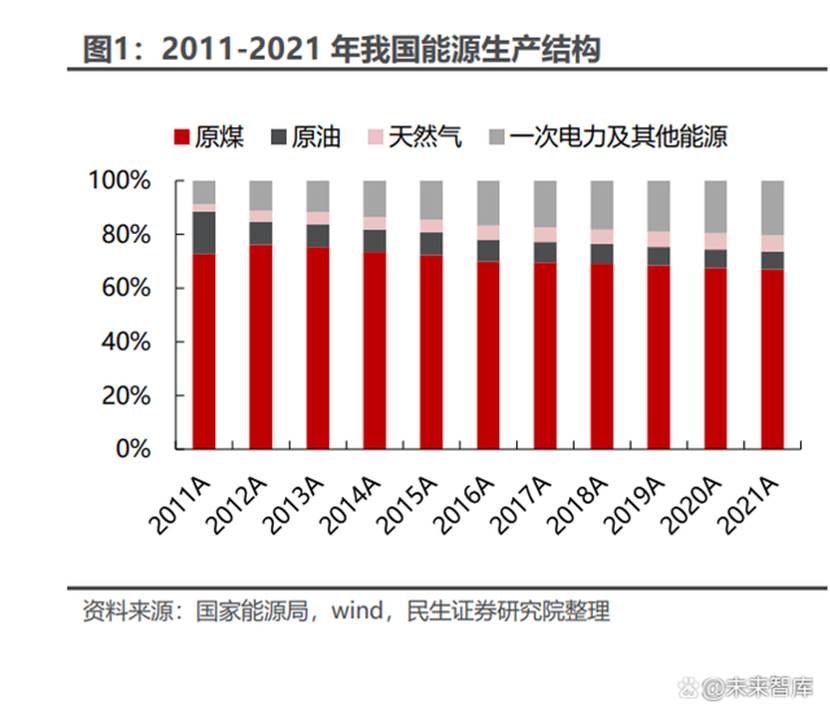

生產的主力 根據國家統計局的數據,截至 2021 年底,全國煤炭資源基礎儲量 2078.9 億 噸、石油基礎儲量 36.9 億噸、天然氣基礎儲量 6.34 萬億立方米。在不考慮進口部 分以及生產、消費兩方面增長的情況下,按照 2021 年的能源消費量以及基礎儲量 計算,煤炭每年約 42.3 億噸的消耗可用時間約 49 年,石油每年約 7.2 億噸的消 耗可用時間約 5 年,天然氣每年約 0.37 萬億立方米可用時間約 17 年。“富煤、貧 油、少氣”的資源稟賦一方面決定了中國在能源革命到來前,煤炭在國內一次能源 使用中的占比居高不下的狀態;另一方面也凸顯了煤炭對于中國能源自給和能源 安全的戰略重要性。

2020 年“雙碳”目標提出伊始,在 2030 碳排放達峰、2060 碳中和的中遠期 目標下,以煤電為主的火電在國內電源裝機結構中的角色定位頗為尷尬,“消滅煤 電”甚至“火電已死”的討論不絕于耳,大有 2011 年福島核事故后社會輿論對于 核電的態度。但電源結構的改變遠不像想象中的那么簡單。當前,火電仍是我國電 力生產的“壓艙石”,截至 2021 年底,我國火電裝機 12.97 億千瓦,占全國裝機 容量的 54.6%,占全社會發電量的 67.4%。

1.1.2 打“破”傳統定位:加速由基荷主力向調峰輔助轉型

從建設周期來看,火電約 2-3 年、核電約 5-7 年、大型水電約 7-10 年,這還 不包括耗時更久的前期規劃、建設籌備等環節;風電、光伏的建設周期較短,僅需 1-2年,但受限于自身的特性,對于電量結構的改變遠遠小于對于裝機結構的改變。 火電作為占據六成裝機容量、七成發電量的主力電源,風電、光伏對其在電量結構 中的替代作用在短、中期內均難有顯現。尤其是占據五成以上裝機容量、六成以上 發電量的煤電,在氣電、抽水蓄能增量有限的情況下,對于依賴其提供輔助調節的 風電和光伏而言,其存在的必要性比消減其份額以提供市場空間更為重要。風電、 光伏新增裝機大規模并網將帶來調峰等電力市場輔助服務需求的快速提升,結合 部分地區火電容量電價的試點探索,火電的角色定位將由基核電源加速向調峰電 源轉變。

1.2 綠電:滿足增量,規模優先

1.2.1 “十四五”用能增量主要由綠電承擔

從用電側來看,我國二產用電需求仍占據較大比重,2010-2021 年二產用電 占全社會用電量的比重雖由 74.9%降至 67.5%,但電力消費結構仍然是“生產型” 而非“消費型”,電力需求增速與GDP 增速的具有高相關性。我國經濟仍處于較 高速發展時期,此外,我國人均電力消費量尚處于碳達峰前的上升階段,與發達國家相比還存在較大差距。隨著居民收入水平的提高和終端用能電氣化的推動,國內 產業結構轉型升級,三產以及居民生活用電提升,我國的電力需求將持續增長。據 《“雙碳”目標下我國能源電力系統發展前景和關鍵技術》預計,到 2030 年,我 國電力需求將達到約 11.1 萬億千瓦時,2020-2030年年均復合增長率約 4.0%, 電力需求的剛性特征更為突出,需要持續不斷擴大的電力生產能力才能滿足需求; 而在碳達峰要求之下,用電負荷的增長需要可再生能源以更快、更大規模的開發來 滿足。根據國家發改委等 9 部委聯合印發的《“十四五”可再生能源發展規劃》(發 改能源〔2021〕1445 號),“十四五”期間我國可再生能源將進入高質量躍升發展 新階段,將由能源電力消費增量補充轉為增量主體,《規劃》提出可再生能源在一 次能源消費增量中占比超過 50%、可再生能源發電量增量在全社會用電量增量中 的占比超過 50%。

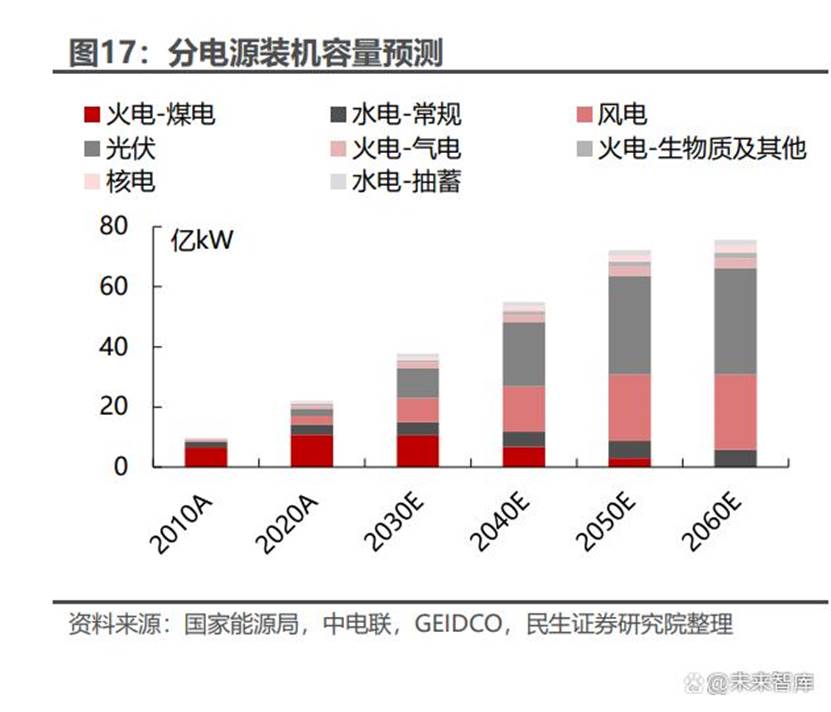

1.2.2 12 億千瓦底線目標,適度超前發展

2011-2021 年,我國風光發電量占全社會用電量的比重持續提升,由 2010 年的 1.2%提升至 2021 年的 11.7%,多年復合增長率達 31.2%;同期風光裝機由 0.30 億千瓦增長至 6.35 億千瓦,占比由 3.1%提升至 26.7%。若以實現 2030 年風光裝機 12 億千瓦的底線目標,2021-2030 年風光裝機復合增長率約 7.3%。 截至 2020 年底,國內風電、光伏裝機容量分別為 2.82、2.53 億千瓦,兩者 合計約 5.35 億千瓦,根據《十四五”可再生能源發展規劃》提出的 2030 年風電、 光伏總裝機 12 億千瓦以上的目標,未來十年我國風電、光伏年均新增裝機將超過 6650 萬千瓦。而根據全球能源互聯網發展合作組織(GEIDCO)的預測,到 2030 年風、光裝機將分別達到 8、10 億千瓦,年均復合增速分別達到 11.0%、14.7%; 兩者合計 18 億千瓦,比 12 億千瓦的底線目標高出 50%,對應的年均新增裝機將 達到 1.27 億千瓦。GEIDCO 預測到 2060 年,風、光裝機將分別達到 25.0、35.5 億千瓦,對應 2030-2060 年的 30 年 CAGR 分別為 3.9%、4.3%,2020-2060 年 的 40 年 CAGR 分別為 5.6%、6.8%。

2 裝機與消納、電量與電價的矛盾是否無解?

2.1 遍地開花,風光建設如火如荼

2.1.1 大基地首批全面開工、二批前期籌備、三批組織申報

2021 年底,國家能源局與國家發改委聯合印發《關于印發第一批以沙漠、戈壁、荒漠地區為重點的大型風電光伏基地建設項目清單的通知》,提出合計規模 97.05GW 的第一批風光大基地項目,并要求在 2022、23年兩年內陸續建成并網, 其中 2022 年底投產 45.71GW,2023 年底之前投產剩余 51.34GW。 當前第二批風光大基地清單已經下發,仍以三北地區沙漠、戈壁、荒漠地帶為重點,且項目單體規模較第一批大基地項目顯著提升。近日,青海省第二批大型風 電光伏基地項目(預備清單)下發,共計將建設 540 萬千瓦光伏、120 萬千瓦風 電、40 萬千瓦光熱以及 100 萬千瓦/360 萬千瓦時儲能,建設工期均為 2 年,預 計在 2024 年集中投產。 各省針對第三批風光大基地項目的申報已經陸續啟動,多個省份已下發項目 申報文件。根據某省份申報文件,第三批風光基地同樣以沙漠、戈壁、荒漠地區為重點,延伸至適油氣田、采煤沉陷區、石漠化、鹽堿地等,要求堅持集約整裝開發, 避免碎片化;優先申報 100%離網制氫項目,鼓勵開發企業與國家管網集團、中國 石油達成氫能運輸、消納合作,利用天然氣管道推進摻氫天然氣等方式,實現氫能 高消納、利用;優先申報 100%以上自主調峰、自我消納項目,不增加系統調峰壓力,根據消納能力統籌設計電源、電網、儲能。

2.1.2 地方性“十四五”新能源發展規劃如雨后春筍

截至 2022 年 9 月底,國內共計約 26個省市已經發布該省的“十四五”新能源裝機發展規劃,經不完全統計合計風光裝機約 587.56GW,考慮到 2021 年風 光新增裝機約為 102.50GW,其中風電 47.57GW、光伏 54.93GW,則 2022-2025年合計新增裝機量約為 485.06GW,2021-2025年年均裝機復合增速將達到 15.2%。

2.1.3 平價時代,海風熱度有增無減

經歷“搶裝潮”后,2021年我國海上風電新增裝機容量達1690萬千瓦,同比增長170.8%,截至2021年底全國累計海上風電裝機容量達2679.71萬千瓦。 《“十四五”可再生能源發展規劃》提出,推動山東半島、長三角、閩南、粵 東、北部灣等千萬千瓦級海上風電基地開發建設,發展海上風電集群。在頂層設 計下,沿海多省市陸續出臺“十四五”海上風電規劃及支持政策。不完全統計, “十四五”期間,全國沿海省份海上風電規劃總裝機容量接近100GW(不含潮 州、唐山、舟山等地級市規劃),海上風電發展前景廣闊。

2022 年海風全面進入平價時代,但是相較于陸風,海風安裝難度更大,當前 整體的造價仍相對較高,為鼓勵海風發展,目前廣東、山東、浙江三省均明確了海上風電“省補”政策,提高運營商的投資積極性。

2.2 供需錯配,特高壓助力消納

隨著新能源裝機快速發展,新能源消納問題成為新能源發電量提升的重要制約因素。我國的風光優質資源主要分布在三北地區(西北、華北、東北),但是我 國主要電力消費負荷中心在東部沿海,新能源出力提升使得電力供需錯配矛盾放大。

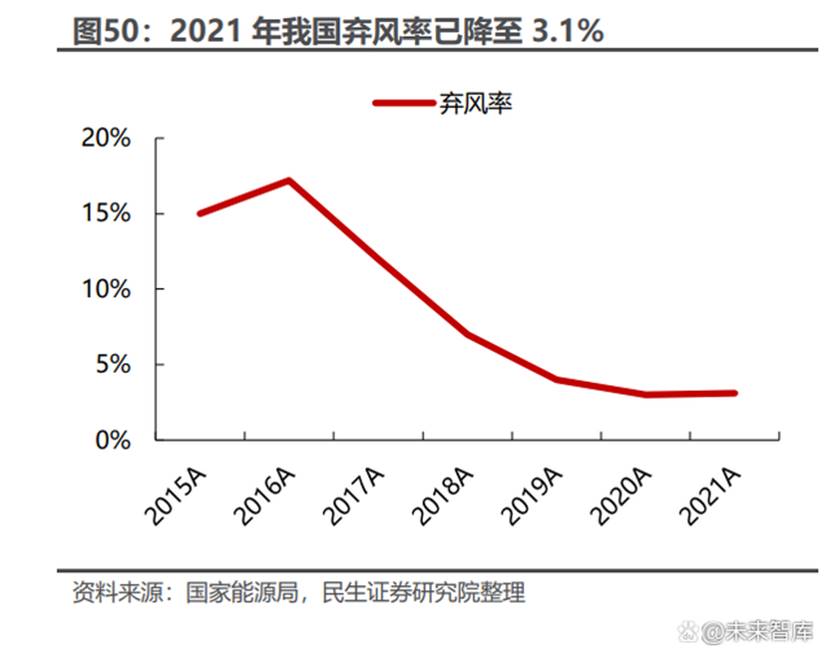

“十三五”期間受限于外送通道的建設,以及風光電源由于自身出力對電網的沖擊性較大,國內棄風、棄光率較高,消納問題始終是懸在風光發展之路上的“達 摩利克斯之劍”。“十四五”期間通過大規模的電網投資以及特高壓建設,三北地區 棄風、棄光率逐漸下行,但是隨著第一批、第二批風光大基地項目開工建設,西部 新能源基地棄風棄光率問題仍值得關注。

2.3 電力供需由松轉緊,綠電需求持續增長

2.3.1平價提升市場接受度

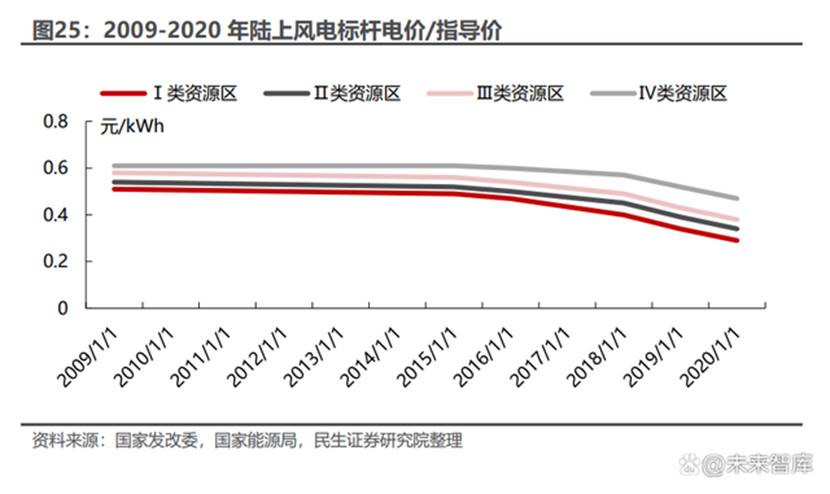

風電上網電價的標桿化始于 2009 年,當年 7 月 20 日,國家發改委發布《關 于完善風力發電上網電價政策的通知》(發改價格[2009]1906 號),按風能資源狀況和工程建設條件,將全國分為Ⅰ-Ⅳ四類風能資源區,相應標桿上網電價分別為 0.51、0.54、0.58、0.61 元/千瓦時。2014 年 6 月 5 日,發改委發布了《關于海上風電上網電價政策的通知》(發改價格[2014]1216 號),對當時尚未開始大規模 發展的海上風電,制定了標桿上網電價。通知規定,2017年以前投運的近海風電 項目上網電價為 0.85 元/千瓦時,潮間帶風電項目上網電價為 0.75 元/千瓦時。 在執行了 5 年后,風電標桿電價迎來首次下調,2014 年底公布的《關于適當 調整陸上風電標桿上網電價的通知》(發改價格[2014]3008 號)將第 I 類、II 類和 III類資源區風電標桿上網電價降低 2 分/千瓦時。一年后,《關于完善陸上風電光伏發電上網標桿電價政策的通知》(發改價格[2015]3044 號)公布,再次將I、II、 III類資源區風電標桿上網電價降低 2 分/千瓦時,Ⅳ類資源區降低 1 分/千瓦時。 通知同時提前設定了2018 年起的風電標桿電價,但又是在一年后,2016 年 12 月 26 日發布的《關于調整光伏發電陸上風電標桿上網電價的通知》(發改價格 [2016]2729 號),大幅下調 2018 年起的風電標桿上網電價,Ⅰ-Ⅳ四類資源區的 電價相比 2016-2017 年分別降低了 7、5、5、3 分/千瓦時。

2018 年 5 月 18 日,國家能源局發布《關于 2018 年度風電建設管理有關要求的通知》(國能發新能[2018]47 號),通知提出,從當日起,尚未印發 2018 年 風電度建設方案的省(區、市)新增集中式陸上風電項目和未確定投資主體的海上風 電項目應全部通過競爭方式配置和確定上網電價;從 2019年起,各省(區、市)新增核準的集中式陸上風電項目和海上風電項目應全部通過競爭方式配置和確定上 網電價;申報電價為合理收益條件下測算出的 20 年固定上網電價。2019 年 5 月 國家發改委印發《關于完善風電上網電價政策的通知》(發改價格〔2019〕882 號), 2019年符合規劃、納入財政補貼年度規模管理的新核準近海風電指導價調整為每 千瓦時 0.8 元,2020 年調整為每千瓦時 0.75 元;對 2018 年底前已核準的海上風 電項目,如在 2021 年底前全部機組完成并網的,執行核準時的上網電價;2022 年及以后全部機組完成并網的,執行并網年份的指導價。

2018 年 9 月 13 日,國家能源局發布《關于加快推進風電、光伏發電平價上 網有關工作的通知(征求意見稿)》;2019 年 1 月 7 日,國家發改委、國家能源局 正式聯合發布《關于積極推進風電、光伏發電無補貼平價上網有關工作的通知》(發 改能源[2019]19 號),要求開展平價上網項目和低價上網試點項目建設,推進建設 不需要國家補貼執行燃煤標桿上網電價的風電、光伏發電平價上網試點項目(平價 上網項目);在資源條件優良和市場消納條件保障度高的地區,引導建設一批上網 電價低于燃煤標桿上網電價的低價上網試點項目(低價上網項目)。2019 年 4 月 8 日,國家能源局發布《關于推進風電、光伏發電無補貼平價上網項目建設的工作 方案(征求意見稿)》,接著在 5 月 28 日發布了《關于 2019 年風電、光伏發電建 設管理有關要求的通知》(國能發新能[2019]49 號),向著平價上網的目標加速推 進。

2021 年 6 月 7 日,國家發改委發布《關于 2021 年新能源上網電價政策有關 事項的通知》(發改價格[2021]833 號),規定: 2021 年起,對新備案集中式光伏電站、工商業分布式光伏項目和新核準 陸上風電項目,中央財政不再補貼,實行平價上網。 2021年新建項目上網電價,按當地燃煤發電基準價執行;新建項目可自 愿通過參與市場化交易形成上網電價,以更好體現光伏發電、風電的綠色電力價值。 與 4 月份的征求意見稿相比,風、光上網電價不再基本要求低于當地煤電基準價,且去除了競爭性配置和市場化交易的要求。

2.3.2 市場化交易政策頻出

面對急速擴容的綠電供給,對綠電市場化交易的支持政策也相繼出臺。2021 年國家發改委、能源局連續下發三項政策支持開展綠電市場化交易。 2021 年 5 月,兩部委印發《關于進一步做好電力現貨市場建設試點工作 的通知》(發改體改〔2021〕339 號),《通知》提出,要引導新能源項目 10%的預計當期電量通過市場化交易競爭上網,市場化交易部分可不計 入全生命周期保障收購小時數。 2021 年 6 月,國家發改委印發《關于 2021 年新能源上網電價政策有關 事項的通知》(發改價格〔2021〕833 號),《通知》提出,2021 年新建 項目上網電價,按當地燃煤發電基準價執行;新建項目可自愿通過參與市 場化交易形成上網電價,以更好體現光伏發電、風電的綠色電力價值。 2021 年 9 月,兩部委批復國網、南網公司提交的《綠色電力交易試點工 作方案》,《方案》明確,綠色電力產品初期為風電和光伏發電企業上網電 量,條件成熟時擴大至符合條件的水電;綠色電力交易的優先原則;綠電 交易分為直接交易購買和向電網企業購買兩種方式;厘清了綠色電力產 品的市場化定價機制。

2021 年 9 月 7 日,我國正式啟動綠色電力交易試點,來自全國 17 個省份的 259 家市場主體,以線上線下方式完成了 79.35 億千瓦時綠色電力交易,其中,國網經營區域成交 68.98 億度,南網經營區域成交10.37億度,這次試點交易中, 成交均價較正常中長期協議增加 3-5 分/度,較火電基準價大約上漲 2 分錢。此次 試點交易開啟我國綠電消費新模式,可再生能源電力消納機制逐步從保障性消納 向市場化消納加速轉型。 但從廣東、江蘇兩省的電力市場化交易情況來看,當前綠電交易規模仍較小、 綠電溢價空間有限,江蘇綠電成交均價甚至低于年度及月度成交均價。但持續增長 的用電需求與偏緊的發電供給之間的矛盾,利好綠電的電量消納;而煤價居高不下 帶來的煤電交易電價維持高位,也有助于提升綠電的交易價格水平。

2022 年推動綠電交易的相關政策持續加碼,有望進一步擴大綠電交易需求。 2022 年 1 月,國家發改委、國家能源局聯合發布《關于加快建設全國統 一電力市場體系的指導意見》(發改體改〔2022〕118 號),《意見》將“探索開展綠色電力交易”單列于“構建適應新型電力系統的市場機制”項下, 指出應引導有需求的用戶直接購買綠色電力,做好綠色電力交易與綠證 交易、碳排放權交易的有效銜接。 2022 年 1 月,國家發改委等 7 部委聯合發布《促進綠色消費實施方案》 (發改就業〔2022〕107 號),《方案》指出,要引導用戶簽訂綠色電力 交易合同,并在中長期交易合同中單列,加強高耗能企業使用綠色電力的 剛性約束,且明確提出了建立綠色電力交易與可再生能源消納責任權重 掛鉤機制。 2022 年 1 月、5 月,廣州電力交易中心、北京電力交易中心相繼印發《南 方區域綠色電力交易規則(試行)》(廣州交易〔2022〕15 號)、《北京電 力交易中心綠色電力交易實施細則》(京電交市〔2022〕24 號)。《規則》 強調,綠色電力交易主要包括省內綠色電力交易和省間綠色電力交易;價 格方面,綠色電力交易價格由市場主體通過雙邊協商、掛牌交易等方式形 成;綠色電力交易價格應充分體現綠色電力的電能價值和環境價值,原則 上市場主體應分別明確電能量價格與綠色環境權益價格。

各地地方政府也相繼出臺地方性綠電交易支持政策,2022 年 6 月,江蘇省發 改委等部門印發《江蘇省促進綠色消費實施方案》(蘇發改就業發〔2022〕535 號), 《方案》指出,建立完善綠色電力市場化交易機制,全面提升綠色電力消納能力; 研究制定高耗能企業使用綠色電力的剛性約束機制,逐年提高綠色電力消費最低 占比,到 2025 年,高耗能企業電力消費中綠色電力占比不低于 30%。

3 綠電運營商的“錢”景如何?

3.1 跑馬圈地階段,規模增長優先

面對“雙碳”目標的緊迫壓力和潛在的發展機遇,以電力行業為代表的各行各業紛紛摩拳擦掌,尤其是央、國企中的各家發電企業。其中,新“五大”、“五小” 發電央企,有的早早布局并占得先機、有的從偏安一隅轉向全面發展、有的面臨較 大壓力急求轉型。“十四五”開局之年的2021,雖然面臨諸多困難,但各家企業的 新能源大發展勢頭并未受到影響。“五大”之中,國電投全年新增風電、光伏裝機 容量 736、1151 萬千瓦,風、光在運裝機達到 3823、4112 萬千瓦,分列全球第 二、第一;國能投全年新增投產 1087 萬千瓦,年度完成超千萬千瓦裝機;華能、 華電、大唐緊隨其后,年度完成裝機 654、578、274 萬千瓦。“五小”之中,三峽全年完成新增新能源裝機 1127 萬千瓦,一騎絕塵;中核、中廣核、華潤分別完成新能源新增裝機 493、448、435 萬千瓦;國投全年僅完成 40 萬千瓦裝機,略 微掉隊。 巨頭發力迅猛,行業競爭格局變化迅速。截至 2021 年底,新“五大”及“五 小”十家發電央企的風、光裝機容量合計達到 3.26 億千瓦,全年新增 7022 萬千 瓦,風、光占比提升 3.6 個百分點至 24.5%;十家發電央企在全國風、光總裝機中 占比達到 60.9%,比上年同期提高 13.1 個百分點。其中,中廣核(42.4%)、國電投(40.6%)、中核(34.0%)、三峽(25.7%)與華潤(25.6%)5 家企業的風、 光占比超過全國平均水平(24.5%)。(注:百分比為截至 2021 年末風光裝機占比)

在國內“五大”、“五小”發電央企旗下新能源主力平臺中,以 2021 年底風光 裝機規模進行對比,華電整合集團內所有風光資產打造的全新華電新能,以 2737 萬千瓦的裝機一舉超越龍源電力成為國內新能源第一平臺;龍源電力以 2482 萬千 瓦裝機屈居次席;2021年三峽能源完成新增裝機 728 萬千瓦,同比增長 46.6%, 截至 2021 年末,以 2290 萬千瓦的裝機迅速拉近與前兩名的差距。同為發電央企旗下核心新能源平臺的中廣核風電、華能新能源、大唐新能源,這 3 家企業均處 于 1300-1700 萬千瓦的區間;從全年發電量來看,龍源電力的 525 億千瓦時也大 幅領先于其他 5 家,5位同業的年發電量仍處于 330-470 億千瓦時的區間內。 從發展勢頭來看,6 家頭部新能源運營商中,,除去通過資產整合成為行業龍頭的華電新能,余下 5 家中,三峽能源增速最快,2016-2021年裝機容量、發電量的年均復合增速分別達到 28.5%、42.5%。同期裝機 CAGR 超過 10%的還有中 廣核風電。“十三五”期間,國內棄風、棄光情況逐漸改善,6 家新能源運營商 2016- 2021 年電量 CAGR 均超過 10%。此外,2021年風光裝機達到千萬千瓦級的還有 國電投旗下的黃河水電以及兩家快速轉型的傳統火電運營商華潤電力、華能國際,且裝機規模排名第 10 的中國電力距離 1000 萬千瓦差距僅有 63 萬千瓦的裝機。 10家頭部運營公司的風、光裝機合計達到 1.73 億千瓦,占 10家發電央企總規模 的 53.0%、占全國總規模的 32.3%。

從營收體量來看,龍源電力業務中仍保留火電及煤炭銷售業務,2021 年實現 營收 372 億元,同比 29.2%,2016-2021 年多年復合增速達 11.3%,大幅領先于 其余 5 家;華電新能突破 200 億元大關,實現營收 216 億元;其余四家營收介于 150-200 億元之間,三峽能源、中廣核風電、華能新能源、大唐新能源 4 家 2016- 2021 年營收的年均復合增速分別達到 24.5%、21.5%、11.3%、14.9%;整體來 看 2021年各家運營商的營收增速與發電量增速基本一致,代表著電價水平相對穩定。

3.2 成本仍具有下行空間

3.2.1 風電、光伏降本趨勢不改

度電成本下行是提高新能源運營商投資收益的重要因素之一,度電成本的下 降主要由裝機成本降低與利用小時數提高推動。根據國際可再生能源署的數據,風 電(含陸風與海風)與光伏在 2010-2021 年間平準化度電成本(簡稱“LCOE”) 均大幅降低,其中陸上風電 LCOE 由 2010 年的 0.089 美元/千瓦下降 0.056 美元 /千瓦至 2021 年的 0.033 美元/千瓦,多年降本 CAGR 達到-8.6%;海上風電 LCOE 由 2010 年的 0.162 美元/千瓦下降 0.087 美元/千瓦至 2021 年的 0.075 美元/千 瓦,多年降本 CAGR 達到-6.8%;光伏 LCOE 由 2010 年的 0.381 美元/千瓦下降 0.333 美元/千瓦至 2021 年的 0.048 美元/千瓦,多年降本 CAGR 達到-17.2%,2010-2021 年光伏 LOCE 下降幅度達到 87.4%,遠高于陸風與海風。 從總裝機成本來看,盡管組件價格自年初以來一路上行,光伏電站建設成本上 漲,但從長時間維度來看,光伏總安裝成本表現出大幅的下降,總裝機成本由 2010 年的 4731 美元/千瓦下降 3874 美元/千瓦至 2021 年的 857 美元/千瓦,多年降 本 CAGR 達到-14.4%,2010-2021 年光伏單位造價下降幅度達到 81.9%,遠高 于陸風與海風。風機成本的快速下行推動風電總裝機成本快速下行,陸風總裝機成 本由 2010 年的 1971 美元/千瓦下降 646 美元/千瓦至 2021 年的 1325 美元/千 瓦,多年降本 CAGR 達到-3.5%;海上風電總裝機成本由 2010 年的 4706 美元/ 千瓦下降 1848 美元/千瓦至 2021 年的 2858 美元/千瓦,多年降本 CAGR 達到4.4%。 隨著風機大型化、光伏硅料產能逐步釋放,風電、光伏的單位裝機造價有望延 續此前的下行趨勢。

3.2.2 利用小時具備提升潛力

通過《可再生能源法》等一系列相關政策條例的保駕護航,風電、光伏的棄電 率水平自 2016 年后持續下降。截至 2021 年,全年平均棄風率由 2019 年的 4%降至 3%、棄光率連續兩年保持在 2%的水平,進一步下行的空間相對有限。通過 降低棄電率水平提高風電、光伏利用小時這條途徑,未來繼續挖掘潛力的意義較小。 但通過運維管理的優化、設備的升級改造、甚至類似于火電“上大壓小”替代 等途徑,進一步提升風電、光伏的利用小時,仍有較大潛力。以華電在廣西的馬山 楊圩風電場為例,其可研設計利用小時為 2415 小時,2020 年一期項目年可利用 小時數達 3539 小時,超出可研近五成;較同期廣西、全國風電平均利用小時分別 提高 31.0%、71.4%。另以華能河南安陽湯陰風電場為例,其 2018 年底建成并 網,使用遠景能源第一代 2.XMW 機組匹配 120 米塔筒和 121 米風輪,如果采用 第三代 3.XMW 機組匹配 150 米塔筒和 156 米風輪,則年利用小時可增加 800 小 時至 3000 小時以上。此外,隨著風電開發由陸地走向大海、乃至未來走向遠海區, 利用小時數有望達到 4000 小時及以上,與目前的水電、火電利用小時基本處于同 一水平。光伏雖然最大利用小時數的極限值較低,但技術迭代更快,目前不到 1300 的平均利用小時數同樣具有較大提升潛力。在運項目利用小時的提升,將進一步降 低度電成本,提高項目利潤率。

3.3 從“吞金獸”變為“印鈔機”

3.3.1 應收賬款“堰塞湖”或將加速解決

2006 年 1 月 20 日印發的《可再生能源發電價格和費用分攤管理試行辦法》 (發改價格[2006]7 號)中規定:可再生能源發電價格實行政府定價和政府指導價 兩種形式。政府指導價即通過招標確定的中標價格;可再生能源發電項目上網電價 高于當地脫硫燃煤機組標桿上網電價的部分、國家投資或補貼建設的公共可再生 能源獨立電力系統運行維護費用高于當地省級電網平均銷售電價的部分,以及可 再生能源發電項目接網費用等,通過向電力用戶征收電價附加的方式解決。即電網 和發電企業實時結算的電價部分為當地煤電標桿電價,其余部分需要等待可再生能源補貼到賬后下發。因此在風電、光伏的上網電價結構中,煤電標桿電價占據著 重要地位,超出煤電標桿電價的部分因為可再生能源補貼發放的延遲問題,導致運 營企業產生了較大的應收賬款“堰塞湖”。

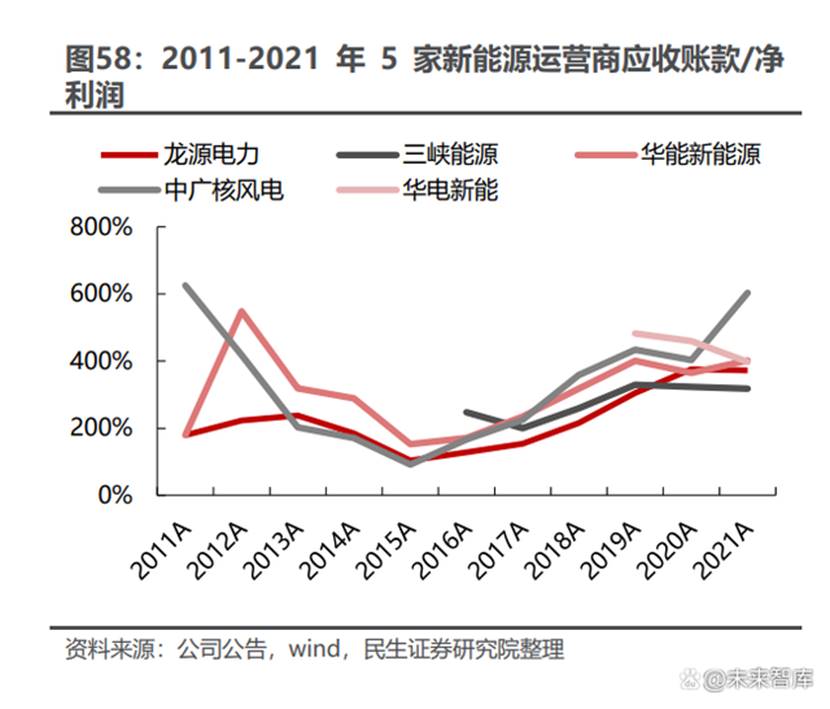

對比各年度期末應收賬款余額和全年凈利潤、營業收入、經營凈現金流以及期末凈資產,可以發現應收賬款對企業經營造成了影響。同樣以這 6 家公司為例: 期末應收賬款/當年凈利潤:6 家公司在 2021 年度的比值均在 300%以 上,最高的是大唐新能源,達到了 9 倍;2016-2021 年均值均超過 250%, 大唐新能源接近 9.5 倍。 期末應收賬款/當年營業收入:除龍源電力外,其他 5 家公司在 2021 年 度的比值均在 100%以上,即期末應收賬款大于全年營業收入;而 2016- 2021 年均值也都接近 100%上下。龍源電力的比值較低,主要是因為其 有一定體量的裝機是火電,營收中沒有補貼部分。 期末應收賬款/當年經營凈現金流:6 家公司在 2021 年度的比值在 150% 以上,除龍源電力外,其余 5 家甚至在 200%以上;2016-2021 年均值 基本在 1 倍以上,華電新能甚至超過 2 倍。 期末應收賬款/期末凈資產:6 家公司在 2021 年度的比值在 25%以上, 華能新能源、大唐新能源、華電新能超過 50%;2016-2020 年均值在 20% 以上。

2017 年 8 月 31 日,國家能源局發布《關于公布風電平價上網示范項目的通 知》,位于河北、黑龍江、甘肅、寧夏、新疆 5 省、總規模 70.7 萬千瓦的 13個項 目成為首批風電平價上網示范項目。2019 年 7 月 31 日,13個項目中的中核匯能 甘肅玉門崖子 50MW 平價風電示范項目并網,成為全國首個并網發電的平價風 電示范項目。 隨著上網電價下調帶來的新增補貼金額增長趨緩、存量補貼金額的穩步提升、 平價項目的陸續投產,補貼造成的應收賬款“堰塞湖”有望逐步回落。2021 年中 央政府性基金的收、支預算中,可再生能源電價附加收入及支出安排金額均低于 2020 年的預算數和執行數。

2022 年 8 月,南方電網發布《關于成立廣州可再生能源發展結算服務有限公司的通知》《通知》指出:國家發改委、財政部、國務院國資委授權設立北京、廣州可再生能源發展結算服務有限公司統籌解決可再生能源發電補貼問題。廣州可 再生能源結算服務公司由南方電網牽頭設立,承擔南方電網負責區域可再生能源 補貼資金管理業務,解決可再生能源補貼問題。預計北京可再生能源結算服務公司 或由國家電網牽頭設立,承擔國網負責區域可再生能源補貼資金管理業務。此次 《通知》明確可再生能源結算服務公司承擔政策性任務,在財政撥款基礎上,對于 補貼資金缺口按照市場化原則通過專項融資解決,目前最困擾綠電運營商的存量 補貼欠款有望加速下發。從《通知》來看,可再生能源補貼缺口專項融資解決方案 已明確,并已經在逐步落地,存量補貼欠款“堰塞湖”問題有望加速解決。

3.3.2 風、光商業模式近于水、核,具備成為“印鈔機”的潛質

對比水、火、核、風、光五大電源類型的生產流程,火、核兩種電源類型在生 產流程中需要消耗燃料(煤炭、天然氣、核燃料等),而水、風、光是對水能、風 能、太陽能的直接利用,目前除部分地區的水電需要支付水資源費(2017 年 12 月 1 日起改為水資源稅,計入稅金及附加)外,并不需要對上游“原材料”進行 付費。因此,水、風、光三種電源類型的盈利模式較為相似,成本端主要是固定資產折舊以及人員、運維等費用。

對比 6家頭部新能源運營商和 3 家頭部水電運營商的關鍵財務指標: 毛利率:2021 年,6家新能源運營商毛利率均值為 49.6%,3 家水電運 營商均值為 59.2%;2016-2021 年 6 家新能源和 3家水電企業的均值分 別為 48.4%、59.9%。剔除有一定規模火電資產的龍源電力后,5 家新能 源運營商 2021 年毛利率均值為 52.5%,2016-2021 年均值為 51.0%。 凈利率:2021 年,6家新能源運營商凈利率均值為 28.8%,3 家水電運 營商均值為 37.7%;2016-2021 年 6 家新能源和 3家水電企業的均值分 別為 25.5%、36.3%。剔除有一定規模火電資產的龍源電力后,5 家新能 源運營商 2021 年凈利率均值為 30.7%,2016-2021 年均值為 26.7%。 ROE:2021 年,6 家新能源運營商 ROE 均值為 10.1%,3 家水電運營商均值為 11.5%;2016-2021 年 6 家新能源和 3家水電企業的均值分別為 9.5%、12.4%。 ROA:2021 年,6 家新能源運營商 ROA 均值為 3.6%,3 家水電運營商 均值為 5.3%;2016-2021 年 6 家新能源和 3家水電企業的均值分別為 3.2%、5.1%。 由此可見,風電運營商的利潤率水平接近于水電,大幅高于火電,甚至略高于 同樣有“印鈔機”美譽的核電。隨著補貼問題的逐步消解,風電運營的豐厚利潤將 成為和水、核一樣實實在在的強勁現金流。

3.4 綠電核心競爭點

在對比運營商的營收、裝機規模、盈利能力之后,當前時點綠電運營商的核心 價值在于“跑馬圈地”下的裝機增長,通過不斷增長的裝機在合理的項目收益率下 持續創造穩定的現金流,進一步支持運營商投資新的優質項目資產,同時獲益于產 業鏈上游的成本下行與運營效率提升效率以及新能源補貼欠款的改善,運營商的 現金流情況進一步改善,良性的循環發展模式即運營商通過運營項目帶來的現金 流快速回籠實現新的項目投資,完成自身的內生增長。 那么在分析綠電運營商時,核心的關注其高資本開支下的現金流情況與融資 成本情況,這兩點關系到綠電運營商的內循環增長是否順利的開展。

3.4.1 高資本開支與穩定現金流

在各家跑馬圈地加速擴張規模時,年度的資本開支得到穩定的現金流支持。 以前述 6 家頭部新能源運營商為例,2021 年: 華電新能資本開支為 283 億元,經營性現金流為 99 億元(2021 年 12 月完成增資引戰 150 億元); 龍源電力資本開支為 177 億元,經營性現金流為 168 億元; 三峽能源資本開支為 299 億元,經營性現金流為 88 億元(2021 年 6 月 A 股 IPO 融資 227 億元); 中廣核風電資本開支為 287 億元,經營性現金流為 122 億元(2021 年 11 月完成增資引戰 305 億元); 華能新能源資本開支為 113 億元,經營性現金流為 86 億元; 大唐新能源資本開支為 82 億元,經營性現金流為 60 億元。

3.4.2 融資成本持續下行

受益于整體利率環境的寬松,作為央企集團重要的新能源運營平臺,5 家新能 源運營商的整體發債融資利率不斷下行。以龍源電力為例,其作為國家能源集團旗 下重要新能源平臺,信用狀況良好,多年來維持 AAA 主體評級。2010 年以來, 龍源電力已經累計發行債券融資 2914 億元,其中,自 2015 年開始主要通過滾動發行超短期融資券融資,整體發債融資成本已經降至 2%左右。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】。

煤炭網版權與免責聲明:

凡本網注明"來源:煤炭網zxbline.com "的所有文字、圖片和音視頻稿件,版權均為"煤炭網zxbline.com "獨家所有,任何媒體、網站或個人在轉載使用時必須注明"來源:煤炭網zxbline.com ",違反者本網將依法追究責任。

本網轉載并注明其他來源的稿件,是本著為讀者傳遞更多信息的目的,并不意味著本網贊同其觀點或證實其內容的真實性。其他媒體、網站或個人從本網轉載使用時,必須保留本網注明的稿件來源,禁止擅自篡改稿件來源,并自負版權等法律責任。違反者本網也將依法追究責任。 如本網轉載稿件涉及版權等問題,請作者在兩周內盡快來電或來函聯系。

網站技術運營:北京真石數字科技股份有限公司、喀什中煤遠大供應鏈管理有限公司、喀什煤網數字科技有限公司

總部地址:北京市豐臺區總部基地航豐路中航榮豐1層

京ICP備18023690號-1 京公網安備 11010602010109號