|

|

|

|

|

中國工業經濟問題主要是結構問題。無論是過剩還是短缺,很多現象后面都存在著結構矛盾的影子。這里以焦炭行業為分析對象,從可度量的幾個方面,如總量結構、出口情況、企業規模、數量、地區分布、集中度等角度來觀察一個行業的結構情況,這不僅可以加深對該行業內在運行機制與矛盾的認識,同時對焦炭行業的行業進入,以及銀行信貸、行業投資,乃至資本市場的投資品組合選擇等都有實實在在的影響,不可小視。

焦炭行業是鋼鐵工業重要的輔助產業。經過多年發展,焦炭工業規模不斷壯大,但仍存在著布局不合理、競爭無序、集中度低等問題。小焦炭仍然占據很大市場,具備規模優勢的企業發展緩慢,制約了我國焦炭工業的健康發展。而焦化生產的環境污染與資源浪費嚴重,能源回收率低,產品結構不合理,結構性過剩與短缺并存。

根據國家發展改革委下發的《關于加快焦化行業結構調整的指導意見》,全面落實科學發展觀,依照發展循環經濟,建設資源節約型、清潔生產型的要求,堅持“控制焦炭產能、淘汰落后工藝、合理利用資源、減少環境污染、促進聯合重組”的基本原則,相信焦炭工業經過5年努力,在優化行業結構、淘汰落后產能、提高行業競爭力方面會有明顯進步。

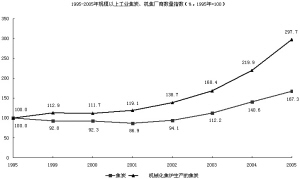

1995—2005年規模以上工業焦炭、機焦廠商數量指標(%,1995年=100)

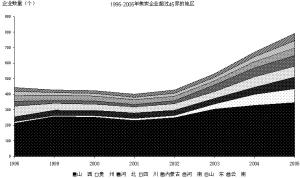

1995-2005年焦炭企業超過45家的地區

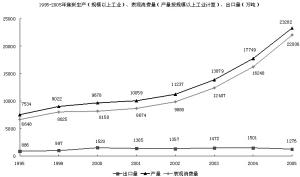

1995-2005年焦炭生產(規模以上工業)、表觀消費量(產量按規模以上工業計算)、出口量(萬噸)

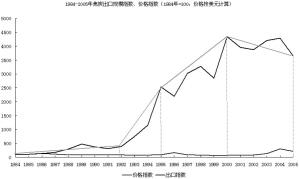

1984-2005年焦炭出口規模指數、價格指數(1984年=100,價格按美元計算)

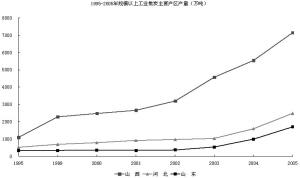

1995-2005年規模以上工業焦炭主要產區產量(萬噸)

(本報告僅代表作者個人觀點,與作者供職單位無關)

焦炭企業平均生產規模分析

1.總體平均規模及不同規模水平分析。2005年,規模以上工業焦炭及機焦的企業平均生產規模,分別從1995年的12.6、25.8萬噸擴張到2005年的23.4、27.1萬噸。從1995-2005年產品的平均規模變化情況來看,盡管焦炭企業平均生產規模有所提高,但幅度仍低于生產總量的增幅,而機焦企業平均生產規模1995-2005年基本上沒有變化,這說明焦炭及機焦這十年來主要是靠數量擴張而取勝。

2005年, 997家焦炭企業中,10萬噸以下企業占53.5%,產量僅占9.4%;10至50萬噸企業占35.4%,產量占34.5%;50至100萬噸企業占6.3%,產量占17.7%;100至200萬噸企業占3.2%,產量占18.2%;200至400萬噸企業占1.3%,產量占14.0%;400萬噸以上企業只有3家,產量占近6.4%。焦炭生產規模為10至50、100至200、200至400、400萬噸以上企業數量分別比1995年增加了3.3、3.0、2.3、2.0倍,10萬噸以下企業數量增幅較低,為11%。10至50、100至200、200至400、400萬噸以上的企業產量比1995年分別增加了3.5、2.4、2.0、2.2倍,10萬噸以下的企業產量增幅為30%,產量增長最快的的是10至50萬噸的小型焦炭企業。

2005年,762家機焦企業中,10萬噸以下企業占46.6%,產量僅占8.1%;10至50萬噸企業占40%,產量占33%;50至100萬噸企業占7.2%,產量占17.4%;100至200萬噸企業占3.9%,產量占近2成;200至400萬噸以上企業僅占1.6%,產量占14.7%,400萬噸以上企業只有3家,產量占7.2%。10至50、100至200、200至400、400萬噸以上企業比1995年分別增加了3.5、2.8、2.0、2.0倍,10萬噸以下企業數量增幅較低,為1.3倍。

2005年,從不同規模機焦企業產量擴張幅度來看,10至50、100至200、200至400、400萬噸以上的企業產量比1995年分別增加了3.5、2.1、1.8、2.2倍,10萬噸以下的企業產量比1995年增加了1.4倍,低于總體產量增幅。

2、分地區企業平均規模、不同規模水平分析。分地區看,焦炭企業平均規模水平差異很大,有些地區盡管總量居前,但由于生產廠商數量過多,平均規模水平并不高。

2005年,從各地區焦炭企業平均生產規模來看,上海、廣西、北京分別以254.1、223.5、114.8萬噸名列三甲,而全國焦炭產量第一大省山西的平均規模只有21萬噸,名列第17名,低于全國平均水平。

2005年,焦炭企業生產規模進入400萬噸以上的地區有上海、遼寧和湖北,分別占各地區產量的70.3%、41.6%、63.8%;進入200至400萬噸水平的地區有天津、河北、山西、內蒙、遼寧、安徽、山東、廣西、四川、甘肅,分別占各地產量的67.4%、19.2%、6.6%、31.9%、40.6%、51.8%、15.9%、100.0%、25.1%、95.4%。

焦炭企業生產集中度分析

1、集中程度的幾種類型。根據中國學者魏后凱對1995年中國制造業的市場結構(521個行業)的劃分結果,采用H指數,將市場結構分為六種基本類型,同時結合對大量產品的計算結果,這里將產業結構劃分為七種類型,包括高度壟斷型(H≥5000)、中度寡占型(2000≤H<5000)、低度寡占型(1000≤H<2000)、低集中競爭型(500≤H<1000)、分散競爭型(200≤H<500)、高度分散型(100≤H<200)和極端分散型(H<100)。

2、總體集中度分析。這里針對CRn(n=4,8,20,50,100),分別計算了2種集中率指數,一種是按1995年前N位企業進入規模的CRn指數,這一指數每年涉及的企業數量不是一定的,但規模的下限是一定的;另一種是固定的前N位集中率指數,這一指數每年的進入的企業數量是固定的,但進入的條件是不同的。

由于不同時期的總體情況是不同的,涉及的企業數量也不同,所以固定的前N位集中率指數是有缺陷的,在進行數據分析時,對于優勢企業的擴張情況的把握有可能帶來一定的偏差。為了確定各地區優勢企業的發展狀況,這里引入領先企業發展彈性系數的概念。

領先企業發展彈性系數=如果該系數大于100,則表明優勢企業的發展在經濟發展中起主導作用,否則就落后于總體經濟的擴張,表示總體經濟的發展由非優勢企業來推動。

下面分別來研究我國焦炭工業的集中率指數的變化情況。先考慮CR4-CR100的情形。2005年,規模以上工業焦炭的CR4、CR8、CR20集中率指數分別由1995年的17.7%、28.2%、45.6%降低到2005年的7.7%、12.4%、23.4%,分別降低了56.8%、56.2%、48.6%,以前4、8位集中率降低幅度最大。前50、100位企業集中率參見圖表。2002年已經開始改變1999年以來的比較穩定的平臺,集中率指數開始快速降低。

2005年,規模以上工業的焦炭生產總量為1995年的3.1倍,前4、8、20位企業的規模分別為1995年的1.3、1.4、1.6倍,領先的規模擴張彈性系數分別為43.2%、43.8%、51.4%。焦炭工業的分散化趨勢在2002年以后進一步強化,優勢企業的擴張幅度大大低于總體的擴張速度。焦炭的集中度水平由高度分散型(100≤H<200)降低到極端分散型(H<100),且有繼續加大的趨勢。經過回歸分析,可以發現焦炭工業集中度H指數1995-2005年呈線性方式降低。

1995-2005年,規模以上工業機焦的CR4、CR8、CR20集中率分別由1995年的20.2%、32.2%、52.0%降低到2005年的8.6%、13.9%、26.1%, 降低幅度分別為57.3%、56.7%、49.8%。2002年已經開始改變1999年以來的比較穩定的平臺,集中率指數開始快速降低,尤其以CR4、CR8集中率最為明顯。

2005年,規模以上工業機焦生產總量是1995年的3.2倍,前4、8、20、50、100位企業的規模擴張指數分別為1.33、1.35、1.57、1.80、2.01,領先的規模擴張彈性系數分別為42.71%、43.28%、50.18%、57.71%、65.69%。機焦工業的分散化趨勢在2002年以后進一步強化,優勢企業的擴張幅度大大低于總體的擴張速度。

經過回歸分析,可以發現機焦工業集中度H指數1995-2005年呈線性方式降低。從1995年的分散競爭型(200≤H<500)降低到2005年的極端分散型(H<100)。

造成焦炭及機焦集中度指數不斷下降的原因是多方面的,一方面總量不斷擴大,即便要保持同樣的市場份額,代價也會加大,同時更為重要的原因是優勢企業的擴張嚴重缺位,這一點通過計算領先企業發展彈性系數已經得到充分的體現。

3、地區集中度分析。分地區看,集中度差異較大。不同的集中率指數對于同一地區的評價結果可能有些差異,這主要是由于評價對象的差異造成的。前N位集中率指數主要反映的是優勢企業的生產水平,H指數則反映每個企業的貢獻。由于前8位集中率用于分析地區差異涉及的企業數量眾多(全國可能有幾百家),因而在這里不用來評估地區優勢企業的差距,而只使用前1、4位企業規模對比來評估地區優勢企業的差距。

山西、河北、山東等地區產能擴大不是優勢企業擴張的結果。山西、河北1995-2005年前4位企業增長速度均低于總體增長速度。山西前4位企業擴張速度僅為1.7倍,而總量則擴張了5.5倍,河北前4位企業擴張了2.1倍,總量增加了3.7倍,其它地區的情況也基本類似。

1995-2005年,焦炭H指數集中度水平整體上處于下降趨勢。2005年,上海、遼寧、湖北、甘肅、廣西、天津、北京、安徽集中度水平高于全國,其中上海為低集中競爭型(500≤H<1000),與1995年相比,基本保持不變,在2002-2003年曾經達到低度寡占型(1000≤H<2000))。遼寧則從1995年的低度寡占型(1000≤H<2000))退化為分散競爭型(200≤H<500)。湖北則從1995年的低集中競爭型(500≤H<1000)降低到分散競爭型(200≤H<500)。甘肅、廣西、天津則從1995年的極端分散型(H<100)上升為高度分散型(100≤H<200)。北京則從1995年的分散競爭型(200≤H<500)降級為高度分散型(100≤H<200)。集中度水平較高的上海、遼寧、湖北近2年來集中度水平基本上處于下降趨勢當中。而我國焦炭產量第一大省山西的集中度水平名列全國第20位,處于第二位的河北則集中度指數則位于第12位,這是多么的尷尬。

導致焦炭生產集中度較低的主要原因是,在部分生產大省,如山西、河北地區,生產分散化趨勢進一步強化,拉低了全國的集中度水平。這可以從未加權的本地區H指數的變化得到進一步印證。山西、河北未加權的H指數1995年分別為1205和262,2005年分別為374和85,均大幅縮減。

1995-2005年,機焦H指數集中度水平整體上處于下降趨勢。2005年,上海、湖北、遼寧、甘肅、天津、北京、安徽、山東集中度水平高于全國,其中上海為低集中競爭型(500≤H<1000),與1995年相比,基本保持不變,在2002-2003年曾經達到低度寡占型(1000≤H<2000)。

近十年來我國焦炭行業發展及分布情況

焦炭屬于二次能源,是重要的固體燃料,是鋼鐵工業的基礎原材料產品,隨著國民經濟對鋼鐵產品需求不斷增長,我國焦炭工業規模也在不斷擴大。

1995年,全部工業企業和生產單位共生產焦炭13510萬噸,其中機焦產量為(械化焦爐生產的焦炭)6743萬噸,機焦比為49.9%;規模以上工業焦炭產量為7534萬噸,占全部工業的55.6%,其中機焦產量為6602萬噸,占全部工業的97.9%,代表性很好,規模以上工業機焦比為87.6%。

可以認為,對于機焦,規模以上工業有足夠的代表性;而焦炭的統計缺口則較大,這是使用月度焦炭產量數據時必須注意的問題。

2005年規模以上工業月度統計焦炭的產量為23282萬噸,其中機焦產量為20645萬噸,均比1995年增長了2.1倍。1995-2005年,規模以上工業焦炭年均增長11.9%,其中機焦年均增長12.1%。

2005年,規模以上工業有焦炭企業997家,比1995年增加了67.3%,近8成的焦炭企業分布在山西、貴州、河北、四川、內蒙、河南、云南、山東。其中山西共有焦炭企業346家,占全國的比例超過1/3,企業數量比1995年增加了62.4%;貴州有89家,河北有75家,廠商數量位于47至70家的地區有四川、云南、山東、河南、內蒙;20至40家的地區有湖南、黑龍江、陜西,其余地區廠商數量低于17家。

2005年,規模以上工業共有機焦企業762家,比1995年增加了197.7%,機焦廠家增長的最快。企業主要分布在山西、河北、內蒙、四川、陜西、河南、云南、山東,占全國的比例超過8成。其中山西占全國的比例超過4成,企業數量由1995年的58家增加到316家,增加了4.5倍;河北有73家,內蒙有63家,四川有45家,廠商數量位于20至35家的地區有云南、山東、河南;10至15家的地區有江蘇、遼寧、寧夏、貴州、湖南、江西,其余地區廠商數量低于7家。湖南、江蘇、湖北、上海、新疆、浙江、廣西業數量有所減少,增長幅度最大的前三個地區是內蒙、山西和河北,比1995年分別增長了5.9、3.4和2.1倍。

焦炭廠商數量從2003年開始表現出較快增長,但增速大大低于機焦,機焦廠商數量增長趨勢從1999年一直延續到2005年,焦炭在2002年或2003年以后才表現出增長趨勢。由于鋼鐵工業的快速發展,對焦炭的需求不斷膨脹,導致中小焦炭生產企業數量不斷增多。

從焦炭產品出口來看,2005年已達到1276萬噸,與1984年相比,增長了35.5倍,而價格只提高了1.1倍。

焦炭出口可以劃分為4個階段:

1984-1991年,為平穩增長期,出口增長幅度緩慢增加。

1991-1995年,為脈沖增長期,出口規模急速擴大。

1995-2000年,為震蕩增長期,出口規模增加、減少互現,增長為主要趨勢。

2000-2005年,為震蕩下降期,出口規模增加、互現減少,遞減為主要趨勢。

焦炭生產規模最大的的地區是山西,2005年產量達7151萬噸,占全國的30.7%,另有河北、山東、河南、遼寧、四川5個地區產量超過1000萬噸,產量合計為7794萬噸,占全國的比例超過4成,山西、山東、河北、貴州、云南、河南、廣西、寧夏、內蒙占全國的比例有所提高。機焦產量超過700萬噸的省市有山西、河北、遼寧、山東、四川、內蒙、河南和上海,產量占全國的73.1%。1995-2005年,全國規模以上工業的機焦比(機焦/焦炭比例)基本上穩定在89%左右,北京、河北、遼寧、上海、福建、廣東、甘肅、寧夏地區的機焦比達到100%。

從焦炭11年來的增長趨勢來看,結合地區發展的實際狀況,我國焦炭工業生產規模的不斷擴大,主要是山西、河北、山東快速發展的結果,尤其是山西2001-2005年生產總量不斷擴張,帶動了全國焦炭工業的發展。從各地區焦炭的總量結構來看,山西、河北、山東、遼寧集中了全國主要的焦炭和機焦生產能力,山西的發展速度在全國力撥頭籌。

注:本文分析的數據范圍為規模以上工業獨立核算法人企業的月度統計的歷年年末統計數據。本報告時間跨度為1995到2005年(不包括1996、1997、1998三年,沒有相關企業數據)。1999年的數據由于是根據2000年在國家統計局試行分企業數據匯總時的同期數,所以有些產品可能存在一定的估計誤差,同時2000年數據也為國家統計局試行分企業數據匯總的上報數據,與公布數據可能有一定差距。此外,由于1995年重慶尚未從四川分離,為了數據的可比性,1999-2005年四川、重慶的數據統一合并為四川。沒有使用綜合數據的原因是研究企業規模、數量、集中度的需要,以便保證數據的可比性和總體一致性。

五點建議

綜合上述分析,下面對我國焦炭工業今后的發展,提出如下幾點建議:

1、從我國焦炭產品的出口來看,2005年焦炭出口量達到1276萬噸,與1984年相比,出口規模擴大了35.5倍。由于焦炭生產消耗大量煤炭資源,同時也污染環境,因此,國家應當盡快出臺有關政策,適當限制出口。

2、焦炭行業應當遵循產業分工明確、有利于形成競爭比較優勢的原則來進行結構調整。煤炭、鋼鐵工業的大型企業應適時介入焦炭企業的重組進程,盡快形成比較完整的產業結構鏈條,減少出口的無序競爭和價格大戰。焦炭行業主要應當對山西、河北、山東的小企業進行調整。

3、修改國家有關資源類企業的產業準入標準,嚴格執行有關法律法規,減少和避免市場無序競爭。由于焦炭生產是能源、水、資源高消耗的行業,如果不淘汰小企業,將對我國原材料、水資源、能源、交通運輸、港口造成巨大壓力,降低社會經濟的總體效率,導致未來環境壓力增大,治理成本提高。要以資源的可承載力為依托,以結構優化、布局合理、專業化水平提升、集中度穩步提高、經濟效益和環境效益同步提高為目的,實現可持續、有限度的發展。

4、冶金行業正由焦炭的生產主體轉化為客體,與國際常規進一步背離。1995年規模以上工業56.9%的焦炭是由冶金行業獨立生產的,石油加工、煉焦及核燃料加工業行業生產的焦炭占22.72%,64.3%的機焦是由冶金行業獨立生產的,石油加工、煉焦及核燃料加工業行業生產的機焦占18.0%。2005年規模以上工業36.1%的焦炭是由冶金行業獨立生產的,石油加工、煉焦及核燃料加工業行業生產的焦炭占54.5%,37.6%的機焦是由冶金行業獨立生產的,石油加工、煉焦及核燃料加工業行業生產的機焦占54.1%。冶金工業在鋼鐵產能不斷擴張的同時,未能適時擴大相應的煉焦產能。

5、近1至2年將是企業并購和重組的關鍵時期。鑒于目前很多焦炭企業已經不能獲得預期收益,在未來1至2年內,由于國家產業政策導向的影響,加上市場本身的調節能力,以及重組力度的加大,我國焦炭生產的集中度水平將逐步觸底回升,部分扭虧無望和不具備規模優勢的企業將退出市場,這是經濟和市場發展的必然選擇。目前不是擴張產能的有利時機,但為資本市場介入提供了比較好的投資機會,今后1至2年內的企業并購將為未來的發展提供比較好的預期展望,今年年底應當是市場觀望的投資者比較好的介入時機,關鍵是在符合國家有關的產業政策的前提下,選擇具有較好規模發展預期前景的企業。

稿件來源:中國證券網-上海證券報

煤炭網版權與免責聲明:

凡本網注明"來源:煤炭網zxbline.com "的所有文字、圖片和音視頻稿件,版權均為"煤炭網zxbline.com "獨家所有,任何媒體、網站或個人在轉載使用時必須注明"來源:煤炭網zxbline.com ",違反者本網將依法追究責任。

本網轉載并注明其他來源的稿件,是本著為讀者傳遞更多信息的目的,并不意味著本網贊同其觀點或證實其內容的真實性。其他媒體、網站或個人從本網轉載使用時,必須保留本網注明的稿件來源,禁止擅自篡改稿件來源,并自負版權等法律責任。違反者本網也將依法追究責任。 如本網轉載稿件涉及版權等問題,請作者在兩周內盡快來電或來函聯系。

網站技術運營:北京真石數字科技股份有限公司、喀什中煤遠大供應鏈管理有限公司、喀什煤網數字科技有限公司

總部地址:北京市豐臺區總部基地航豐路中航榮豐1層

京ICP備18023690號-1 京公網安備 11010602010109號