6月30日,動力煤期權就要登陸鄭商所。作為我國能源化工領域重要的期權品種,動力煤期權因其特殊的風險管理屬性,上市后將與動力煤期貨共同在促進我國煤炭和電力行業健康發展方面發揮積極作用。下文就對動力煤市場進行梳理,分別從上游煤礦和下游電廠的角度,結合當前情況來分析動力煤期權在產業風險管理中的應用。

A近期行情梳理

2020年以來,動力煤市場受到新冠疫情的影響,短短半年之內,供需關系發生多次改變。

春節過后,主產地在新冠疫情的影響下,供應無法及時恢復,而下游開始備貨、等待開工,出現了供應短缺的局面,供小于求促使動力煤價格急速上漲半個月。

隨后,在保供政策的指導下,產地復產加速,供應逐漸恢復,但下游需求遲遲未見起色,加之疫情進一步蔓延,進出口萎縮、原油暴跌,更加拖累國內需求,動力煤價格持續下跌兩個月,現貨CCI5500大卡價格從576元/噸下滑至469元/噸,跌幅達107元/噸。

進入5月,水力發電并未發力,再加上江浙一帶特高壓檢修,外來電減少,沿海動力煤需求突然轉好,但港口的調入數據受大秦線檢修及內蒙古倒查25年等政策影響出現回落。在市場情緒轉好的同時價格低位運行,刺激貿易商捂貨惜售心理升溫,動力煤價格開始跳漲。5月9—22日,僅僅13天時間,港口CCI5500大卡的價格從469元/噸攀升至543元/噸,漲幅達74元/噸,每天的平均漲幅超過7元/噸,這在歷史上也是很少見到的。

臨近6月,供需格局再次改變。大秦線于5月28日提前檢修完畢,運量不再受到限制;全國兩會也于5月28日結束;內蒙古煤管票即將重新領取,產量不再成為限制因素。雖然6月發的煤管票由于倒查25年影響,仍然按照核定產能發放,數量偏緊,但至少前半個月的票是夠用的。因此,在6月上半月,國內供應有增量基本可以確定。數據顯示,北港調入增量在20萬噸/天以上。

進口煤仍處于嚴控狀態,主力進口企業普遍反映受到影響,5月的進口數量大幅降低至2200萬噸,預計6月難有提升,而7—8月,根據近兩年的經驗,在保供的環境下,對進口的管制可能略有放松。

需求方面,四川電網錦屏、復龍、宜賓三大特高壓換流站年度檢修工作于5月下旬圓滿結束,同時水電也有所起色,沿海動力煤日耗逐漸回落。以六大電廠為例,從5月下旬的同比增長16%降至6月上半月的同比增長9%。與此同時,北方港錨地船舶數也從170多艘的高位下降至120艘。在下降的過程中,預報船舶數量一直維持在30多艘。如果港口需要維持當前的調出數量,那么錨地船會越來越少。可以預見,后期船舶數量會降至難以維持當前調出量的地步,港口累庫速度勢必加快。

總的來說,供應出現一個確定性的增長,而需求經過一輪補庫后,有所回落。此外,沿海電廠日耗在特高壓恢復正常之后,逐漸向往年均值水平靠攏。基本面從供應偏緊向略寬松轉變,期現價格小幅回落。

6月中上旬,隨著供應的增加和需求的回落,整體供應還是偏寬松的,現貨價格處于弱穩狀態。6月下旬開始,出現一些新的變化。其一,下游需求正式進入迎峰度夏時間段,整體發電量會抬升至相對偏高的位置,中下游庫存補充到什么地步值得關注。而目前,北方港口和沿海電廠的庫存仍處于相對中等甚至偏低水平。其二,水電進入正式發力階段,水電等新能源發電的增量能否跟得上總用電量的增加值得關注。其三,臨近月底,內蒙古將面臨煤管票用完后被迫停產減產的窘境,月底能否申領額外的煤管票值得關注。其四,進口政策會不會因為迎峰度夏的高需求而出現松動、出口訂單能否恢復值得關注。

B上游煤礦的期權保值方案

作為動力煤產業鏈的生產環節,上游煤炭開采企業原料開采成本相對固定,企業利潤的多少主要取決于動力煤銷售價格的高低。在穩定經營的生產理念下,企業往往利用動力煤期貨工具,通過賣出套期保值的方式鎖定生產利潤。當動力煤價格下跌時,期貨端的盈利能夠抵補現貨端的損失,而當動力煤價格上漲時,利用期貨工具進行賣出套期保值,往往很難獲取到超額收益。但是,在動力煤期權上市后,煤炭開采企業針對這一問題將有更多靈活的解決方案。

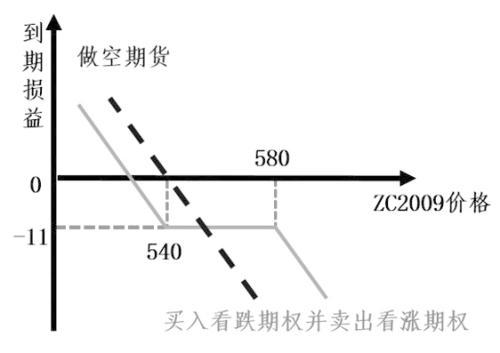

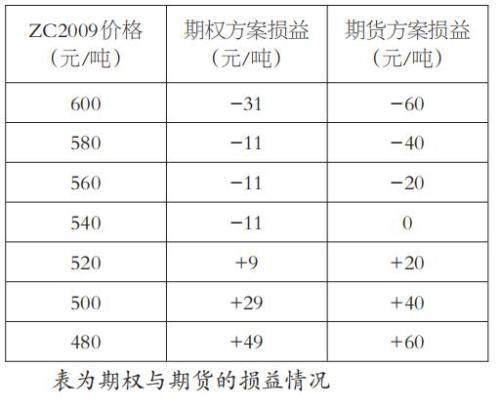

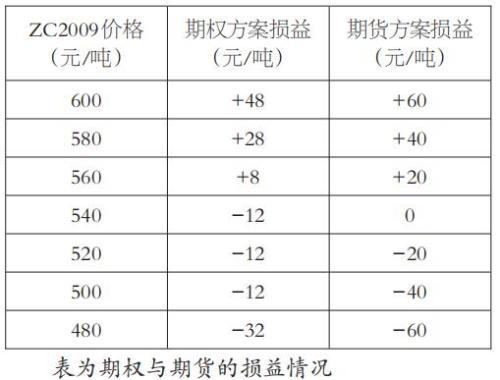

例如,當前ZC2009價格在540元/噸附近,平值看跌期權價格約為16元/噸(文中期權價格均是利用當前市場參數估算的理論價格),行權價為580元/噸的看漲期權價格約為5元/噸,通過買入動力煤平值看跌期權并賣出高行權價看漲期權,構建熊市風險逆轉策略,以替代期貨空單,該策略成本為11元/噸。當ZC2009價格下跌時,企業通過期權持倉的盈利來抵補現貨端的損失,此時基本實現了下跌行情下的風險管理目標;當ZC2009價格上漲但不超過580元/噸時,企業期權端虧損有限,可以實現從現貨市場獲取超額收益的目標;當ZC2009價格超過580元/噸時,期權持倉組合會產生虧損,在價格上行背景下,鎖定動力煤銷售價格。

圖為煤炭開采企業管理價格下行風險的策略對比

結合當前市場情況看,對于煤炭開采企業而言,下游需求即將進入迎峰度夏時間段,如果下游需求增加并推動動力煤價格上漲,那么上述策略相比利用期貨進行套期保值,能夠使企業在動力煤價格上漲過程中獲取一定的超額收益,同時能夠針對動力煤價格下行風險進行有效管理。因此,從上游煤炭開采企業的視角看,將動力煤的開采與動力煤期貨及場內期權的風險管理綜合運用,將探索出全新的生產經營模式。

C下游電廠的期權保值方案

動力煤消費集中在電力、冶金、建材、化工和其他領域。其中,電力行業用煤是動力煤消費中最主要的部分。對于下游電廠而言,受制于較大的資金壓力及有限的庫存存量,在生產經營中需要對原料進行套期保值,否則可能面臨動力煤價格上漲的風險。

傳統的期貨套期保值策略,即在動力煤期貨市場建立相應的多單,在動力煤價格上漲的過程中,通過期貨市場產生的收益來抵消現貨市場增加的采購成本。而動力煤期權的上市,對于下游電廠而言,其采購保值的方式與路徑,將迎來優化升級,企業可以根據自身的特點,制訂更加具有針對性的采購及風險管理方案。

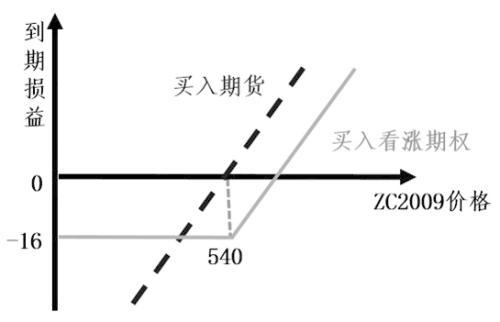

圖為買入看漲期權套保策略損益

仍以ZC2009合約為例,其當前價格在540元/噸附近,平值看漲期權價格約為16元/噸,通過買入動力煤平值看漲期權,在不考慮基差變動的情況下,當ZC2009價格上漲時,可以將采購價格最高鎖定在556元/噸。而當ZC2009價格下跌時,作為看漲期權的買方,下游電廠沒有追加保證金的資金壓力。同時,可以放棄行權,以市場價格進行低成本采購。

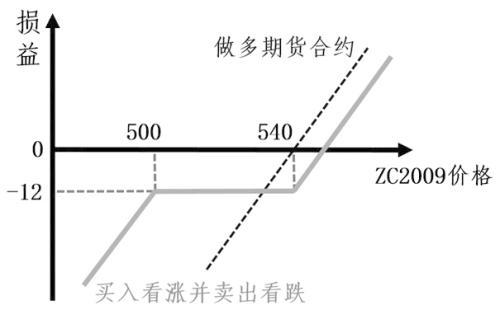

圖為買入看漲期權并賣出看跌期權策略的采購方案

此外,下游電廠也可以在此基礎上進一步賣出行權價格為500元/噸的看跌期權,通過收取權利金來降低策略成本。行權價格為500元/噸的看跌期權價格約為4元/噸,整體的策略組合成本約為12元/噸。期權到期時,當ZC2009價格高于540元/噸,則下游電廠可以將采購價格鎖定在552元/噸;當ZC2009價格低于500元/噸,期權方案的采購價格低于期貨工具鎖定的采購價格。

結合當前市場情況看,下游電廠在即將開始的迎峰度夏期間,若動力煤價格上漲,則期權方案可在采購補庫過程中一定程度上抵補成本的增加。同時,若出現下游需求不及預期,或進口政策出現松動等情況,導致動力煤價格出現回調,則期權方案能夠為電廠降低更多的采購成本,使企業有可能享受更低的采購價格。此外,相比于期貨,動力煤期權可以一定程度提升電廠的資金使用率,并為電廠提供更為豐富的套期保值策略,將電廠的風險管理由以往的單維價格方向性風險管理向基于價格及時間等的多維度風險管理轉換。

D展望

從傳統期貨套期保值與場內期權套期保值的比較看,兩者的差異主要體現在策略所需資金規模、策略面臨的持倉風險以及最終套期保值效果三個方面。以下游電廠進行動力煤價格上行風險管理為例,若通過買入看漲期權的方式進行套期保值,則無需繳納保證金,相比期貨工具,可以有效提升資金效率。同時,在持倉風險這一維度上,期權方案可通過精細化的設計,將持倉風險在事前控制在可接受的范圍內。此外,在行情及波動率水平發生波動的情況下,同期貨工具的加減倉操作相比,企業可以利用期權工具對倉位進行更加優化的處理。

除策略所需資金規模及持倉風險的差異外,面對不同級別的行情及波動率水平,針對企業的風險需求,期權多樣化策略可以使企業進行精細化風險管理,并為企業爭取額外收益,而傳統期貨套期保值無風險敞口,很難產生額外收益。

需要注意的是,有別于動力煤期貨合約,動力煤期權合約數量眾多。因此,如何合理選擇期權合約進行風險管理,是參與套期保值的產業企業應該考慮的一個重要問題。套期保值合約的選擇應該綜合考慮與現貨價格的相關性、流動性等因素。

通過以上所述,可以看到,動力煤場內期權以更優的資金使用效率及更靈活豐富的策略組合,促使動力煤產業鏈企業能夠利用動力煤期權,根據自身需求制訂更精細化的風險管理方案。隨著動力煤場內期權的上市,有理由相信,其一定會進一步推進煤炭產業風險管理與貿易模式的再升級,實現服務實體經濟的重要使命。

來源:期貨日報

煤炭網版權與免責聲明:

凡本網注明"來源:煤炭網zxbline.com "的所有文字、圖片和音視頻稿件,版權均為"煤炭網zxbline.com "獨家所有,任何媒體、網站或個人在轉載使用時必須注明"來源:煤炭網zxbline.com ",違反者本網將依法追究責任。

本網轉載并注明其他來源的稿件,是本著為讀者傳遞更多信息的目的,并不意味著本網贊同其觀點或證實其內容的真實性。其他媒體、網站或個人從本網轉載使用時,必須保留本網注明的稿件來源,禁止擅自篡改稿件來源,并自負版權等法律責任。違反者本網也將依法追究責任。 如本網轉載稿件涉及版權等問題,請作者在兩周內盡快來電或來函聯系。

網站技術運營:北京真石數字科技股份有限公司、喀什中煤遠大供應鏈管理有限公司、喀什煤網數字科技有限公司

總部地址:北京市豐臺區總部基地航豐路中航榮豐1層

京ICP備18023690號-1 京公網安備 11010602010109號